Jak oszczędzać pieniądze?

2022-12-01

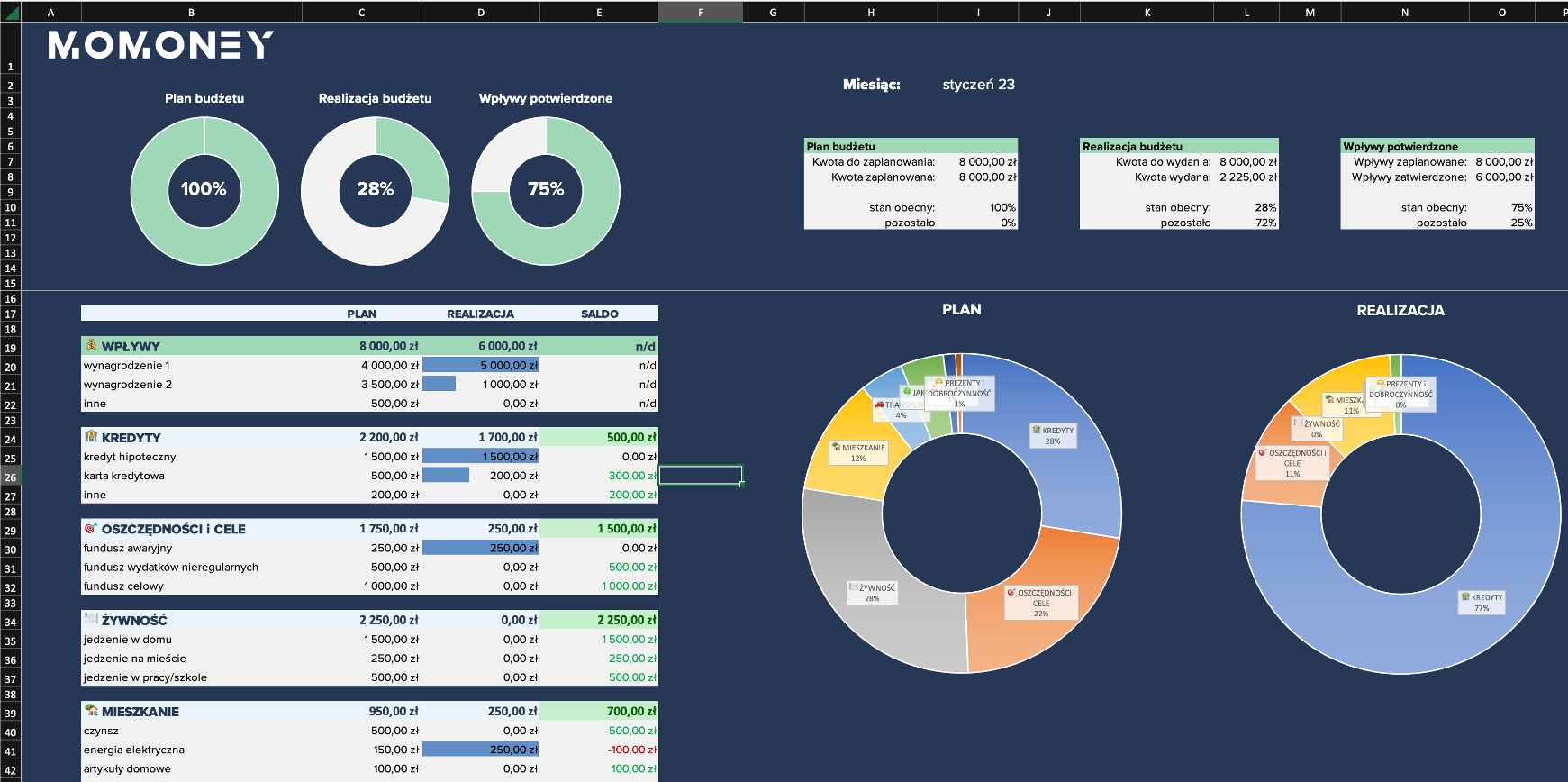

Budżet domowy w Excelu (do pobrania za darmo)

2022-12-08Ile powinieneś zainwestować w IKZE i IKE?

Ile powinieneś zainwestować w IKZE i IKE?

Pisząc wprost, im więcej tym lepiej. Wykorzystuj limity pod korek. Poniżej kilka kwestii, które warto wziąć pod uwagę.

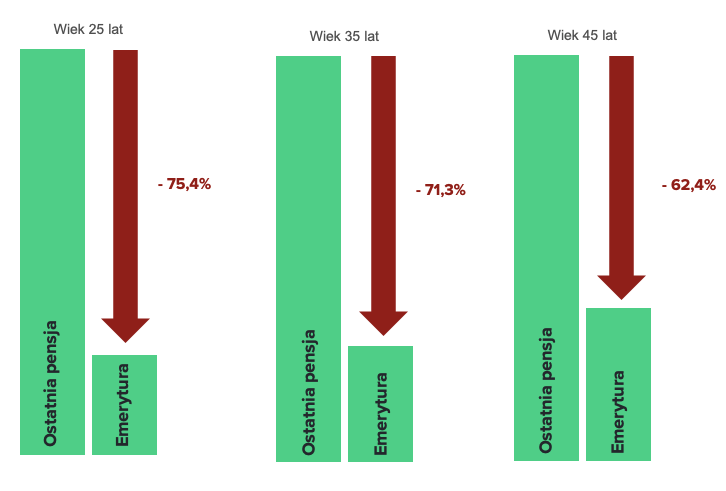

Emerytura z ZUS

Wiek | Lata do emerytury | Rok przejścia na emeryturę | Prognozowana kwota zastąpienia |

25 lat | 40 | 2060 | 24,6% |

35 lat | 30 | 2050 | 28,7% |

45 lat | 20 | 2040 | 37,6% |

Musimy się więc liczyć z tym, że „emerytalna pensja” wynosić będzie mniej więcej jedną trzecią tego, ile zarabialiśmy będąc aktywnymi zawodowo. Co zrobić z brakującą częścią? Jeżeli umiesz liczyć, to licz na siebie. Powinieneś zacząć oszczędzać w celu gromadzenia prywatnych oszczędności na emeryturę. Odkładając co miesiąc nawet drobne sumy przez kilkadziesiąt lat, jesteśmy w stanie zbudować pokaźny kapitał.

Zmiana w poziomie dochodu będzie znacząca.

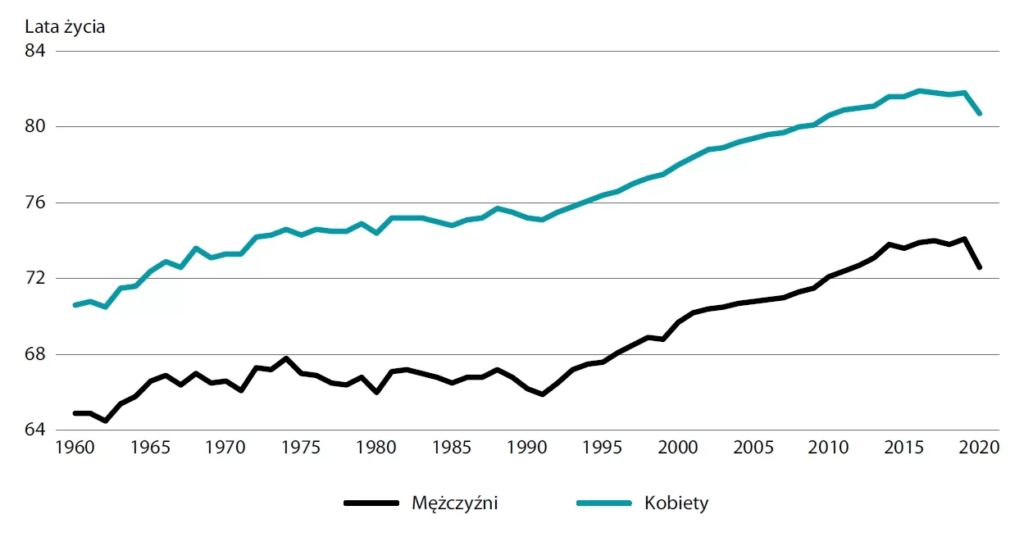

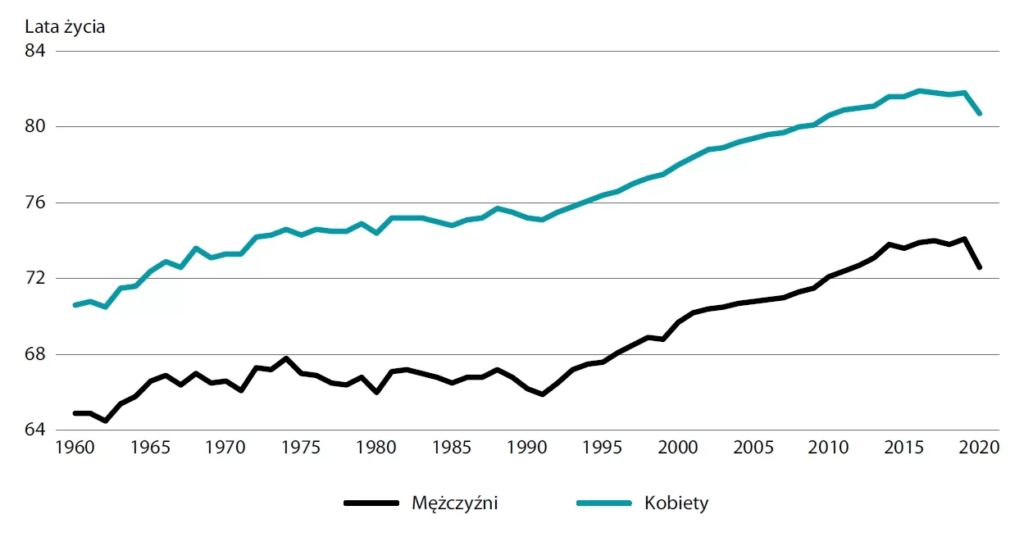

Spodziewana długość życia

- kobiety: 21 lat

- mężczyźni: 9 lat

- kobiety: 33,7 lat

- mężczyźni: 37,3 lat

Choć nikt nie każe czekać do powszechnego wieku emerytalnego. Możesz przejść na emeryturę wcześniej z prywatnymi oszczędnościami.

No dobra to ile powinienem odłożyć na emeryturę. Reguła 4%

- W pierwszym roku wypłacamy sobie 60 000 zł (czyli 5 000 zł miesięcznie)

- W każdy kolejnym roku powiększamy kwotę wypłaty o inflację (jeżeli w wynosi ona 10%, to w drugim rok wypłacimy 66 000 zł, czyli 5 500 zł miesięcznie)

- 5 000,00 zł – 2 100,00 zł = 2 900,00 zł

- 2 900,00 zł x 12 = 34 800 zł/rocznie

- 34 800,00 zł x 25 = 870 000,00 zł

- 9 400 zł/rocznie wykorzystując zwykłe konto,

- 7 900 zł/rocznie wykorzystując IKZE,

- 8 080 zł/rocznie wykorzystując IKE.

Moja strategia inwestowania wykorzystująca IKE i IKZE

-

W swoich działaniach w obszarze finansów, w dużej mierze opieram się na filozofii FIRE (Financial Independence Retire Early), wspominałem o tej filozofii przy okazji niektórych wpisów na blogu (na pewno pojawi się jakiś wpis traktujący wyłącznie o FIRE).

-

W inwestycjach natomiast o szkołę bogleheads (która zresztą jest bardzo popularną, bądź może nawet jest po prostu częścią ruchu FIRE), w skrócie jest to inwestowanie pasywne w oparciu o fundusze indeksowe.

-

Posiadam kilka portfeli inwestycyjnych, każdy z określonym celem i horyzontem czasowym.

-

Na potrzeby mojej emerytury jest to tzw „portfel rentierski”, z długim horyzontem czasowym inwestycji tj. do ok. 2045-2050 (25-30 lat).

-

Portfel czerpie z modelu Global 60/40 (Global stocks/TIPS+Gold). Z tą różnicą, że wykorzystane zostały polskie obligacje skarbowe (antyinflacyjne). Dlaczego polskie? Ze względu na ograniczenie ryzyka walutowego. Inwestowanie w obligacje zagraniczne, jest inwestycją na pary walutowe np. PLN – EUR, czy PLN – USD. A w związku z tym, iż obligacje w moim portfelu mają być „hamulcowym” zmienności, to doszedłem do wniosku że najlepszym wyborem są po prostu polskie obligacje skarbowe. Nie chcę aby w w tej części portfela dochodziło do dużych wahań (które w obligacjach zagranicznych, mogłyby być powodowane zmianą kursów walut względem PLN).

-

Złoto traktuję jako agresywniejszą część. Szczególnie w krótkim terminie wahania na złocie potrafią być znaczące. W długim terminie (jak moim), powinny przynieść zadawalającą stopę zwrotu, szczególnie w aktualnym środowisku gospodarczym (ujemne realne stopy procentowe – negatywne stopy procentowe). Złoto jest również formą dywersyfikacji w stosunku do systemu finansowego. A w okresach paniki stanowi bezpieczną przystań oraz potrafi uspokajać psychikę inwestora.

-

Akcje to natomiast główny motor wzrostu dla portfela. Zdecydowałem się na globalny rynek akcji. To jest zarówno rynki rozwinięte, jak i rozwijające się (i to właśnie te aktywa kupuję na rachunkach „zapakowanych” do IKE/IKZE).

Tak wygląda struktura portfela:

Akcje (ETF) | Obligacje (EDO/ROD) | Złoto i srebro |

|

|

|

Aktywa, które zapakowałem do IKE oraz IKZE to akcje (ETF-y akcyjne). Wybrałem więc konto IKE oraz IKZE w formie rachunku maklerskiego, z dostępem do giełd zagranicznych. Wybrane przeze mnie konto maklerskie umożliwia inwestowanie w akcje (poza GPW) również na rynkach USA (NYSE, NASDAQ, NYSE-MKT), Wielka Brytania (LSE), Niemcy (XETRA) oraz Francja, Belgia, Holandia (EURONEXT).

Disclaimer

8 Comments

Od kiedy wczytuję się w pismo z ZUSu z prognozowaną emeryturą to i IKE i IKZE pod kurek wykorzystuje. 🙂

Ja również „ładuje się” pod kurek. Nawet nie czytając pism z ZUSu 😅

Dzięki za komentarz @Łukasz.

Tyle teorii. Posiadanie IKE jednocześnie dla zagranicznego ETF akcyjnego oraz polskich obligacji skarbowych jest niemożliwe więc komplikuje to cały pomysł oszczędzania na emeryturę przez zwykłego Kowalskiego, który nie porusza się w miarę biegle po rynkach finansowych.

Masz rację nie da się. I faktycznie nieco to komplikuje strategię. Jednak decydując się na budowę prywatnej emerytury najpierw musimy wybrać w jakie aktywa chcemy inwestować, a dopiero później sprawdzić czy możemy je „opakować” w IKE (czy IKZE). Dla takiej prostej struktury gdzie mamy dwa rodzaje aktywów (ETF akcyjny i obligacje skarbowe) lepiej wybrać IKE w formie rachunku maklerskiego i inwestować przez nie w ETF-y. Dlaczego? Ponieważ potencjał wzrostu ETF-u akcyjnego jest o wiele wyższy (w długoterminowym horyzoncie, a przy prywatnym funduszu emerytalnym raczej myślimy o długiej perspektywie) niż obligacji skarbowych. Pisząc wprost wygeneruje większy zysk, od którego nie trzeba będzie płacić podatku „Belki” (optymalizujemy podatek przez konto IKE).

Dziękuje za komentarz @Fabian.

Świetny tekst ukazujący sam konkret. W nawiasie przy opisie portfela global 60/40 poprawił bym opis na (akcje globalne/ TIPS+GOLD)

Kamilu, miło mi to czytać. Dziękuje! Zgodnie z sugestią poprawię opis. Będzie bardziej czytelny.

TIPS + GOLD dotyczy tej mniejszej części portfela (czyli 40%), a akcje globalne to 60%. Portfel global 60/40 (akcje globalne/TIPS+GOLD), jest rozwinięciem klasycznego portfela 60/40. Część akcyjna posiada ekspozycję na szerszy rynek (globalny), niż jego klasyczny odpowiednik (amerykańskie spółki z indeksu S&P500). Natomiast druga część została zmodyfikowana o złoto. Oryginał to były amerykańskie obligacje skarbowe indeksowane o inflację (TIPS – Treasury Inflation Protected Securities). W modyfikacji jest 20% obligacji i 20% złota.

Ja zrobiłem jeszcze lekki tuning i jako inwestor z Polski zastąpiłem amerykańskie TIPSy, polskimi EDO (10-letnie obligacje skarbowe indeksowane inflacją) oraz ROD (12-letnie obligacje skarbowe indeksowane inflacją).

Tak na prawdę na emeryturze będziemy żyli dłużej. Kobiety, które dożyją 60 lat przeżyją jeszcze 22 lata, a mężczyźni 18 lat. A co do reguły 4% to zapewne czytałeś, że jest ona trochę zbyt optymistyczna. W przypadku wcześniejszej emerytury lepiej mówić o 3%.

Obyśmy żyli jak najdłużej 🙂 Reguła 4% jest obecnie często kwestionowana i faktycznie zalecane jest ostrożniejsze podejście. Mimo to, jest to dobry punkt wyjścia i łatwo liczy się kapitał (łatwy do zapamiętania mnożnik x25).

pozdrawiam

Maciej